O balanço patrimonial é uma ferramenta essencial na gestão financeira de empresas e organizações de todos os tamanhos e setores.

Ele fornece uma visão instantânea da saúde financeira de uma empresa, revelando a posição de seus ativos, passivos e patrimônio líquido em um determinado momento.

Como um dos principais relatórios financeiros utilizados por investidores, credores, gestores e outros stakeholders, o balanço patrimonial desempenha um papel fundamental na tomada de decisões estratégicas e na avaliação da estabilidade financeira de uma empresa.

Neste artigo, vamos explorar a importância do balanço patrimonial como uma ferramenta de análise financeira, examinando sua estrutura básica, seus conceitos e como interpretar suas informações para tomar decisões informadas.

Com o RHbot você encontra o talento ideal para cada vaga, criando um processo seletivo mais ágil e assertivo. Automatizando processos você elimina erros e economiza dinheiro!

Cadastre-se no link abaixo, experimente nosso sistema online de forma gratuita e transforme os resultados do seu RH.

O que é balanço patrimonial

Um balanço patrimonial é uma demonstração financeira que contém detalhes dos ativos ou passivos de uma empresa em um momento específico.

É uma das três demonstrações financeiras principais usadas para avaliar o desempenho de um negócio, sendo as outras duas a demonstração de resultados e demonstração de fluxo de caixa.

Um balanço serve como documento de referência para investidores e outras partes interessadas terem uma ideia da saúde financeira de uma organização.

Permite-lhes comparar ativos e passivos circulantes para determinar a liquidez do negócio ou calcular a taxa pela qual a empresa gera retornos.

Comparar dois ou mais balanços de diferentes momentos também pode mostrar o crescimento de uma empresa.

Com essas informações, os stakeholders conseguem entender as perspectivas de um negócio.

Por exemplo, o balanço pode ser usado como prova de solvabilidade quando a empresa solicita empréstimos.

Ao verificar se os ativos correntes são maiores do que os passivos correntes, os credores podem ver se a empresa consegue cumprir as suas obrigações de curto prazo e quanto risco financeiro irão assumir.

Como funcionam os balanços

O balanço fornece uma visão geral do estado das finanças de uma empresa em um determinado momento.

Mas ele não pode, por si só, dar uma noção das tendências que se desenrolam durante um período mais longo.

Por isso, um balanço deve ser comparado com outros de períodos anteriores.

Os investidores podem ter uma noção do bem-estar financeiro de uma empresa usando uma série de índices derivados de um balanço patrimonial, incluindo o índice dívida / patrimônio líquido e o índice de teste ácido, entre muitos outros.

A demonstração de resultados e a demonstração dos fluxos de caixa também fornecem um contexto valioso para avaliar as finanças de uma empresa, assim como quaisquer notas ou adendos em um relatório de lucros que possam referir-se ao balanço patrimonial.

O balanço patrimonial segue a seguinte equação contábil, com ativos de um lado e passivos mais patrimônio líquido do outro, equilibrando:

Ativos = Passivos + Patrimônio Líquido

Esta fórmula é intuitiva. Isso ocorre porque uma empresa tem de pagar por todas as coisas que possui, os ativos, seja pedindo dinheiro emprestado e assumindo passivos, ou retirando-o dos investidores, emitindo capital próprio.

Se uma empresa contrair um empréstimo de cinco anos no valor de R$ 4.000,00 de um banco, seus ativos, especificamente, a conta em dinheiro, aumentarão em R$ 4.000,00.

Os seus passivos, especificamente, a conta da dívida de longo prazo, também aumentarão em R$ 4.000,00, equilibrando os dois lados da equação.

Se a empresa receber R$ 8.000,00 dos investidores, seus ativos aumentarão nessa quantia, assim como seu patrimônio líquido.

Todas as receitas excedentes às despesas da empresa serão direcionadas para o saldo do patrimônio líquido.

Essas receitas serão equilibradas no lado dos ativos, aparecendo como caixa, investimentos, estoques ou outros ativos.

As informações relativas a ativos, passivos e patrimônio líquido podem ser localizadas no balanço patrimonial de uma empresa.

Os ativos devem ser sempre iguais ao passivo e ao patrimônio líquido. Isso significa que o balanço deve estar sempre equilibrado, daí o nome.

Se não estiverem equilibrados, pode haver alguns problemas, incluindo dados incorretos ou extraviados, erros de inventário ou de taxa de câmbio, ou erros de cálculo.

Cada segmento compreende diversas contas secundárias que descrevem os pormenores das finanças de uma empresa.

Essas contas variam amplamente de acordo com o setor e os mesmos termos podem ter implicações diferentes dependendo da natureza do negócio.

Mas existem alguns componentes comuns que os investidores provavelmente encontrarão.

Componentes de um balanço

Um balanço patrimonial típico contém três componentes principais: ativos, passivos e patrimônio líquido.

Ativos

As contas deste segmento são listadas de cima para baixo em ordem de liquidez, isto é, a facilidade com que podem ser convertidos em dinheiro.

São divididos em ativo circulante, que pode ser convertido em dinheiro em até um ano e ativos não circulantes ou de longo prazo, que não podem.

Aqui está a ordem geral das contas no ativo circulante:

- caixa e equivalentes de caixa são os ativos mais líquidos e podem incluir letras do Tesouro e certificados de depósito de curto prazo, bem como moeda forte;

- os títulos negociáveis são instrumentos financeiros de capital e dívida que possuem um mercado ativo e líquido;

- as contas a receber representam os valores monetários que os clientes estão pendentes de pagamento para a empresa. Isto pode incluir uma provisão para devedores duvidosos, uma vez que alguns clientes podem não pagar o que devem;

- o estoque refere-se a quaisquer bens disponíveis para venda, avaliados pelo menor valor entre o custo ou o preço de mercado;

- as despesas antecipadas representam o valor que já foi pago, como seguros, contratos de publicidade ou aluguel.

Os ativos de longo prazo incluem o seguinte:

- os investimentos de longo prazo compreendem títulos cuja liquidação não ocorrerá no ano seguinte;

- os ativos fixos abrangem propriedades, máquinas, equipamentos, edifícios e outros recursos duradouros, tipicamente associados a um alto investimento de capital;

- os ativos intangíveis incluem ativos não físicos, mas ainda valiosos, como propriedade intelectual e fundo de comércio.

Esses ativos intangíveis geralmente só são listados no balanço patrimonial se forem adquiridos, e não desenvolvidos internamente.

O seu valor pode ser totalmente subestimado, ao não incluir um logotipo reconhecido mundialmente, por exemplo, ou igualmente exagerado.

Passivos

Um passivo é qualquer dinheiro que uma empresa deve a terceiros, desde contas que tem de pagar a fornecedores até juros sobre títulos emitidos a credores, aluguéis, serviços públicos e salários.

O passivo circulante vence no prazo de um ano e está listado na ordem de vencimento. Os passivos de longo prazo, por outro lado, vencem em qualquer momento após um ano.

As contas do passivo circulante podem incluir:

- a parcela atual da dívida de longo prazo é a parcela de uma dívida com vencimento nos próximos 12 meses. Por exemplo, se uma empresa ainda tem 10 anos de empréstimo para pagar a construção de seu prédio, 1 ano é um passivo circulante e 9 anos é um passivo de longo prazo;

- os juros a pagar são juros acumulados devidos, muitas vezes devidos como parte de uma obrigação vencida, como o pagamento tardio de impostos sobre a propriedade;

- os salários a pagar são salários, vencimentos e benefícios aos funcionários, geralmente referentes ao período de pagamento mais recente;

- os pré-pagamentos do cliente são o dinheiro recebido por um cliente antes da prestação do serviço ou da entrega do produto. O bem ou serviço deve ser entregue ou deve ocorrer a devolução do valor pago;

- os dividendos a pagar são dividendos que foram autorizados para pagamento, mas ainda não foram emitidos;

- os prêmios ganhos e não ganhos são semelhantes aos pré-pagamentos, pois uma empresa recebeu dinheiro adiantado, ainda não executou sua parte de um contrato e deve devolver o dinheiro não ganho se não conseguir executá-lo;

- as contas a pagar costumam ser o passivo circulante mais comum. São obrigações de dívida sobre faturas processadas como parte da operação de uma empresa, que geralmente vencem no prazo de 30 dias após o recebimento.

Os passivos de longo prazo podem incluir:

- a dívida de longo prazo inclui quaisquer juros e principal sobre títulos emitidos;

- o passivo do fundo de pensão refere-se ao dinheiro que uma empresa é obrigada a pagar nas contas de aposentadoria de seus funcionários;

- o passivo fiscal diferido representa a quantia de impostos acumulados, os quais não serão liquidados por mais um ano. Além do tempo, este valor reconcilia as diferenças entre os requisitos de relato financeiro e a forma como o imposto é avaliado, como os cálculos de depreciação.

Patrimônio líquido

O patrimônio líquido é o dinheiro atribuível aos proprietários de uma empresa ou aos seus acionistas.

Também é conhecido como ativo líquido, pois equivale ao ativo total de uma empresa menos seus passivos ou a dívida que ela tem com não acionistas.

Lucros retidos são os lucros líquidos que uma empresa reinveste no negócio ou usa para saldar dívidas. O restante do valor é distribuído aos acionistas na forma de dividendos.

Ações em tesouraria são aquelas que uma empresa adquiriu de volta. Podem ser posteriormente comercializadas para obtenção de fundos ou mantidas como uma medida defensiva contra uma aquisição hostil.

A expressão “aquisição hostil” significa a compra de uma empresa por outra corporação sem o consentimento da empresa-alvo.

Algumas empresas emitem ações preferenciais, que serão listadas separadamente das ações ordinárias nesta seção.

As ações preferenciais recebem um valor nominal arbitrário, como acontece com as ações ordinárias, em alguns casos, que não tem influência no valor de mercado das ações.

As contas de ações ordinárias e preferenciais são calculadas multiplicando-se o valor nominal pela quantidade de ações emitidas.

O capital integralizado adicional ou excedente de capital representa o valor que os acionistas investiram além das contas de ações ordinárias ou preferenciais, que são baseadas no valor nominal e não no preço de mercado.

O valor do patrimônio líquido não guarda uma relação direta com a capitalização de mercado de uma empresa.

Este último baseia-se no preço atual de uma ação, enquanto o capital integralizado é a soma do capital que foi adquirido a qualquer preço.

Importância de um balanço patrimonial

Independentemente do tamanho da empresa ou do setor em que atua, há muitos benefícios em ler, analisar e compreender seu balanço patrimonial.

Inicialmente, os balanços desempenham um papel crucial na avaliação do risco. Esses relatórios financeiros detalham o patrimônio e todas as obrigações de uma empresa.

Uma empresa será capaz de avaliar rapidamente se pediu demasiado dinheiro emprestado, se os ativos que possui não são suficientemente líquidos ou se tem dinheiro em mãos para satisfazer as exigências atuais.

Os balanços também são usados para garantir capital. Uma empresa geralmente deve fornecer um balanço patrimonial a um credor para garantir um empréstimo comercial.

Normalmente, uma empresa também deve fornecer um balanço patrimonial aos investidores privados ao tentar garantir financiamento de capital privado.

Em ambos os casos, a parte externa pretende avaliar a saúde financeira de uma empresa, a qualidade de crédito do negócio e se a empresa será capaz de pagar as suas dívidas de curto prazo.

Os gestores podem optar por utilizar rácios financeiros para medir a liquidez, rentabilidade, solvência e volume de negócios de uma empresa e alguns rácios financeiros necessitam de números retirados do balanço.

Quando analisados ao longo do tempo ou comparativamente com empresas concorrentes, os gestores podem compreender melhor as formas de melhorar a saúde financeira de uma empresa.

O propósito de um balanço

Um balanço é um instantâneo da posição financeira da empresa em um momento específico. É uma medida crítica tanto interna quanto externamente, mas por diferentes razões:

Análise interna

Os balanços ajudam a mostrar se uma empresa está tendo sucesso ou passando por dificuldades.

Ao analisar sua posição de liquidez, ou seja, caixa e contas a receber, você verá se pode arcar com as despesas futuras ou lidar com um choque de mercado.

Além disso, você pode analisar tendências históricas em seus ativos e passivos para garantir que seu negócio esteja funcionando corretamente ou para identificar rapidamente áreas problemáticas.

Se os números não parecerem bons, isso pode provocar uma mudança interna na forma como você conduz os negócios.

Avaliação externa

Os balanços são uma ferramenta que ajuda investidores, credores, partes interessadas e reguladores externos a avaliar a posição financeira de uma empresa, quais os recursos disponíveis atualmente e como foram financiados.

Para os investidores, isto pode ajudá-los a ver se seria ou não inteligente investir na empresa.

Eles podem extrapolar esses números para determinar outras métricas de desempenho financeiro, como índice de endividamento, multiplicador de patrimônio, lucratividade e liquidez.

Para auditores externos, um balanço pode ajudá-los a confirmar se a empresa está cumprindo as leis de prestação de contas.

Como preparar um balanço

Mesmo que parte ou todo o processo seja automatizado através do uso de um sistema ou software de contabilidade, compreender como um balanço é preparado permitirá detectar possíveis erros para que possam ser resolvidos, antes que causem danos permanentes.

Aqui estão as etapas que você pode seguir ao criar um balanço básico para sua organização.

Etapa 1: escolha a data do balanço

Um balanço tem como objetivo mostrar todos os ativos, passivos e patrimônio líquido de sua empresa em um dia específico do ano ou dentro de um determinado período de tempo.

A maioria das empresas prepara relatórios trimestralmente, normalmente no último dia de março, junho, setembro e dezembro.

As empresas também podem optar por elaborar balanços mensalmente, caso em que reportariam no último dia de cada mês.

Etapa 2: liste todos os seus ativos

Depois de definir uma data, sua próxima tarefa é listar todos os seus itens de ativos atuais em itens de linha separados.

Para tornar esta seção mais prática, é melhor separá-los por ordem de liquidez.

Itens mais líquidos, como dinheiro e contas a receber, vão primeiro, enquanto ativos ilíquidos, como estoques, vão por último.

Depois de listar um ativo circulante, você irá precisar incluir os não circulantes, que são os de longo prazo. Não se esqueça de incluir também ativos não monetários.

Etapa 3: some todos os seus ativos

Depois de detalhar suas diversas categorias de ativos, some todas elas. A contagem final irá então para a categoria de ativos totais.

Para garantir que seus números estão corretos, compare esse valor com o razão geral da empresa.

Etapa 4: determinar o passivo circulante

Liste os passivos circulantes que vencem dentro de um ano a partir da data do balanço. Isso inclui contas a pagar, notas a pagar de curto prazo e passivos acumulados.

Etapa 5: calcular passivos de longo prazo

Liste as obrigações que não serão liquidadas dentro do ano. Isso inclui notas de longo prazo, títulos a pagar, planos de pensão, entre outros.

Etapa 6: some os passivos

Some o subtotal do passivo circulante com o subtotal do passivo de longo prazo para encontrar o passivo total.

Etapa 7: calcular o patrimônio líquido

Determine os lucros retidos e o capital de giro do seu negócio, bem como o patrimônio líquido total.

Os lucros retidos são os lucros da empresa que são reservados para reinvestimentos, não distribuídos como dividendos aos acionistas.

O patrimônio líquido é a combinação do capital social mais os lucros retidos.

Etapa 8: some o passivo e o patrimônio líquido

Se seus passivos + patrimônio líquido = ativos, você executou o equilíbrio corretamente. Caso contrário, talvez você precise voltar e revisar seu trabalho.

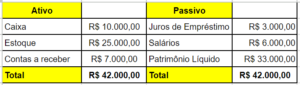

Exemplo de balanço patrimonial simples:

Com o RHbot você encontra o talento ideal para cada vaga, criando um processo seletivo mais ágil e assertivo. Automatizando processos você elimina erros e economiza dinheiro!

Cadastre-se no link abaixo, experimente nosso sistema online de forma gratuita e transforme os resultados do seu RH.